Con la pubblicazione in Gazzetta Ufficiale del Decreto Liquidità approvato dal Consiglio dei Ministri, diventano operative le misure a supporto di imprese, artigiani, autonomi e professionisti.

Per favorire la ripartenza del sistema produttivo italiano, una volta superata l’emergenza sanitaria causata dal covid-19, è stato deciso di trasformare il Fondo di Garanzia per le Pmi in uno strumento capace di garantire fino a 100 miliardi di euro di liquidità, potenziandone la dotazione finanziaria ed estendendone l’utilizzo anche alle imprese fino a 499 dipendenti.

E’ inoltre previsto un forte snellimento delle procedure burocratiche per accedere alle garanzie concesse dal Fondo, che agirà su tre direttrici principali:

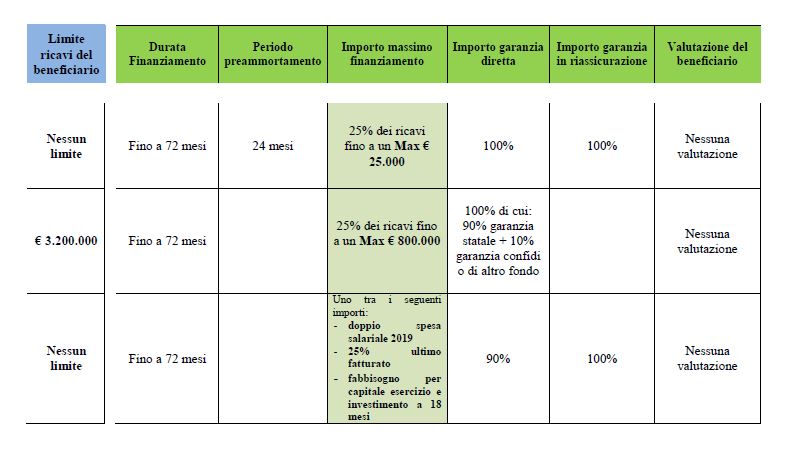

- garanzia al 100% per i prestiti di importo non superiore al 25% dei ricavi fino a un massimo di 25.000 euro, senza alcuna valutazione del merito di credito. In questo caso le banche potranno erogare i prestiti senza attendere il via libera del Fondo di Garanzia;

- garanzia al 100% (di cui 90% Stato e 10% Confidi) per i prestiti di importo non superiore al 25% dei ricavi fino a un massimo di 800.000 euro, senza valutazione andamentale;

- garanzia al 90% per i prestiti fino a 5 milioni di euro, senza valutazione andamentale.

E’ stata inoltre prevista la possibilità di concedere alle imprese garanzie statali sui prestiti bancari attraverso Sace, nonché misure tese a potenziare gli strumenti per sostenere l’esportazione del made in Italy, l’internazionalizzazione e gli investimenti delle aziende.

Prorogata la sospensione di tributi e contributi per altri due mesi e quella relativa agli sgravi per l’acquisto di dispositivi di protezione individuale. E’ stato infine estesa la normativa sul Golden Power anche alla difesa delle PMI e delle principali filiere produttive del nostro Paese.Nuove Misure

- Fondo di Garanzia

- Altre misure (Garanzia SACE, Golden Power, Misure fiscali e altro)

Fondo di Garanzia

Nuove regole del FCG valevoli fino al 31 dicembre 2020

- Gratuità della garanzia

- Importo massimo garantito per singola impresa elevato da 2,5 a 5 milioni di euro

- Estensione della garanzia su singole operazioni alle grandi imprese con numero di dipendenti non superiore a 499

- Innalzamento delle percentuali di copertura della garanzia come da tabella allegata (pdf)

- Possibilità di accesso alla garanzia del Fondo (con copertura dell’80% in garanzia diretta e al 90% in riassicurazione) per operazioni di rinegoziazione di finanziamenti esistenti, a condizione che sia prevista la contestuale erogazione di credito aggiuntivo al soggetto beneficiario pari ad almeno il 10% dell’importo del debito rinegoziato

- Estensione automatica garanzia del Fondo per finanziamenti sospesi a causa del COVID-19 Virus

- Garanzia concessa senza valutazione del soggetto beneficiario

- Estensione garanzia anche in favore di soggetti segnalati in centrale rischi: “inadempienze probabili” nonché con presenza di operazioni classificate come “scadute” o “sconfinanti deteriorate” successivamente alla data del 31 gennaio 2020

- Garanzia concessa anche alle imprese che, in data successiva al 31 dicembre 2019, sono state ammesse alla procedura del concordato con continuità aziendale, hanno stipulato accordi di ristrutturazione o hanno presentato un piano di risanamento

- Zero commissioni nei casi di mancato perfezionamento dei finanziamenti garantiti

- Possibilità di cumulo della garanzia del Fondo con altre garanzie per le operazioni di investimento immobiliare nei settori turistico – alberghiero e delle attività immobiliari, con durata minima di 10 anni e di importo superiore a euro 500.000,00

- Anticipazione dell’erogazione del credito rispetto alla concessione della garanzia del Fondo

- Potenziamento garanzie su portafogli di finanziamenti con innalzamento a 500mln Euro al fine di incrementare la quota di erogazioni crediti per le piccole imprese a maggior rischio, attraverso l’aumento dell’ammontare massimo dei portafogli di finanziamenti, l’accesso alla garanzia senza valutazione del merito di credito da parte del Gestore del Fondo, l’innalzamento delle percentuali di copertura sui singoli finanziamenti inclusi nei portafogli e sull’ammontare complessivo del portafoglio.

Le altre misure

Garanzia SACE medie e grandi imprese e sostegno all’export

Per le imprese di grandi dimensioni e le PMI, inclusi lavoratori autonomi e liberi professionisti, che abbiano esaurito la propria capacità di accesso al Fondo centrale di Garanzia, si prevede la concessione fino al 31 dicembre 200 di una garanzia di SACE sui finanziamenti bancari accordati alle seguenti condizioni (in linea con quelle definite dal paragrafo 3.2. del Temporary Framework della Commissione sugli aiuti di Stato alle imprese colpite dall’emergenza):

- durata non superiore a 6 anni, con possibilità di avere fino a 24 mesi di pre-ammortamento;

- impresa beneficiaria non inclusa nella categoria delle imprese in difficoltà e non avente esposizioni deteriorate, salvo quelle maturate da febbraio 2020;

- importo garantito non superiore al maggiore tra il 25% del fatturato annuo dell’impresa del 2019 e il doppio dei costi del personale dell’impresa relativi al 2019;

- impegno dell’impresa beneficiaria a non approvare la distribuzione di dividendi o acquisto azioni proprie con riferimento al periodo intercorrente dalla data del 9 aprile 2020 fino al 31 dicembre 2020 e di gestire i livelli occupazionali attraverso accordi sindacali..

In relazione ai finanziamenti aventi le dette caratteristiche si prevede la seguente copertura:

- pari al 90% dei finanziamenti destinati a imprese con meno di 5mila dipendenti in Italia e fatturato non superiore a 1,5 miliardi;

- pari all’80% dei finanziamenti destinati a imprese con più di 5mila dipendenti in Italia e fatturato compresso tra 1,5 e 5 miliardi (su base consolidata);

- pari al 70% per imprese con fatturato superiore a 5 miliardi (su base consolidata).

Sostegno all’esportazione, all’internazionalizzazione e agli investimenti delle imprese

Al fine di rafforzare le attività di esportazione e internazionalizzazione delle imprese, si modifica il funzionamento dell’intervento di SACE introducendo un sistema di coassicurazione in base al quale gli impegni derivanti dall’attività assicurativa di SACE, per i rischi non di mercato, sono assunti dallo Stato per il 90% e dalla stessa società per il restante 10%, liberando in questo modo fino a ulteriori 200 miliardi di risorse da destinare al potenziamento dell’export.

La nuova normativa Golden Power

Con le nuove misure in tema di poteri speciali si estende l’ambito applicativo del Golden Power a tutti i settori ritenuti di rilevanza strategica dalla disciplina europea sullo screening degli investimenti esteri diretti a investimenti effettuati da soggetti appartenenti all’Unione europea, per la difesa delle PMI e delle principali filiere produttive del nostro Paese.

Potranno essere bloccate eventuali operazioni di acquisizione di aziende del tessuto produttivo italiano ed espressione dell’interesse nazionale che avvengono anche in ambito europeo.

Si potranno controllare operazioni societarie, scalate eventualmente ostili, non solo nei settori tradizionali delle infrastrutture critiche e della difesa, ma anche in quello finanziario, creditizio, assicurativo, energia, acqua, trasporti, salute, sicurezza alimentare, intelligenza artificiale, robotica, semiconduttori, cybersecurity.

Per garantire la massima efficacia della norma è stato ampliato l’obbligo di comunicazione per le acquisizioni societarie ed è stata introdotta la possibilità per il Governo di procedere con l’esercizio dei poteri speciali anche d’ufficio, se le imprese non assolvono agli obblighi di notifica previsti.

Le misure fiscali

Credito d’imposta per l’acquisto di dispositivi di protezione nei luoghi di lavoro

La disposizione estende le tipologie di spese ammesse al credito d’imposta attribuito per le spese di sanificazione degli ambienti e degli strumenti di lavoro di cui all’articolo 64 del decreto-legge n. 18 del 2020 includendo quelle relative all’acquisto di dispositivi di protezione individuale (quali, ad esempio, mascherine chirurgiche, Ffp2 e Ffp3, guanti, visiere di protezione e occhiali protettivi, tute di protezione e calzari), ovvero all’acquisto e all’installazione di altri dispositivi di sicurezza atti a proteggere i lavoratori dall’esposizione accidentale ad agenti biologici o a garantire la distanza di sicurezza interpersonale (quali, ad esempio, barriere e pannelli protettivi). Sono, inoltre, compresi i detergenti mani e i disinfettanti.

Sospensione di versamenti tributari e contributivi

La norma è diretta a sostenere gli esercenti attività d’impresa, arte o professione, che hanno il domicilio fiscale, la sede legale o la sede operativa nel territorio dello Stato con ricavi o compensi non superiori a 50 milioni di euro, che hanno subito una diminuzione del fatturato o dei corrispettivi di almeno il 33 per cento nel mese di marzo 2020 rispetto allo stesso mese del precedente periodo d’imposta e nel mese di aprile 2020 rispetto allo stesso mese del precedente periodo d’imposta. Per tali soggetti sono sospesi, rispettivamente, per i mesi di aprile e di maggio 2020, versamenti delle ritenute fiscali e previdenziali, i versamenti IVA.

Ai soggetti esercenti attività d’impresa, arte o professione, che hanno il domicilio fiscale, la sede legale o la sede operativa nelle province di Bergamo, Brescia, Cremona, Lodi e Piacenza la sospensione trova applicazione a prescindere dal volume dei ricavi e dei compensi del periodo d’imposta precedente.

La sospensione trova altresì applicazione anche per i soggetti con ricavi e compensi superiori a 50 milioni di euro che hanno subito una riduzione del fatturato superiore al 50 per cento.

I versamenti sospesi sono effettuati, senza applicazione di sanzioni ed interessi, in un’unica soluzione entro il 30 giugno 2020 o mediante rateizzazione fino a un massimo di 5 rate mensili di pari importo a decorrere dal medesimo mese di giugno 2020.

Proroga sospensione ritenute sui redditi di lavoro autonomo e sulle provvigioni inerenti rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento d’affari

La norma intende modificare il comma 7 dell’articolo 62 del decreto-legge 17 marzo 2020, n. 18, prevedendo in favore dei soggetti che hanno il domicilio fiscale, la sede legale o la sede operativa nel territorio dello Stato con ricavi o compensi non superiori a 400.000 euro nel periodo di imposta precedente a quello in corso alla data di entrata in vigore del citato decreto legge, il non assoggettamento dei ricavi e dei compensi percepiti nel periodo compreso tra il 17 marzo 2020 (data di entrata in vigore del decreto legge 17 marzo 2020, n. 18) e il 31 maggio 2020 (in luogo del 31 marzo 2020) alle ritenute d’acconto sui redditi di lavoro autonomo e ritenute d’acconto sulle provvigioni inerenti rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento d’affari, di cui agli articoli 25 e 25-bis del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, da parte del sostituto d’imposta, a condizione che nel mese precedente non abbiano sostenuto spese per prestazioni di lavoro dipendente o assimilato.

Metodo previsionale acconti giugno

Al fine di agevolare i contribuenti che, a causa degli effetti della crisi sanitaria dovuta alla diffusione del virus COVID-19, potrebbero registrare una diminuzione dell’imponibile fiscale ai fini dell’Irpef, dell’Ires e dell’Irap, la disposizione favorisce la possibilità di calcolare e versare gli acconti dovuti utilizzando il metodo “previsionale” anziché il metodo “storico”. Infatti, la norma stabilisce, solo per il periodo d’imposta successivo a quello in corso al 31 dicembre 2019, la non applicazione di sanzioni e interessi in caso di scostamento dell’importo versato a titolo di acconto, rispetto a quello dovuto sulla base delle risultanze della dichiarazione dei redditi e dell’Irap, entro il margine del 20 per cento.

Rimessione in termini per i versamenti

In considerazione del periodo emergenziale, la norma proposta consente di considerare regolarmente effettuati i versamenti nei confronti delle pubbliche amministrazioni con scadenza il 16 marzo 2020, prorogati al 20 marzo 2020 per effetto dell’articolo 60 del decreto-legge 17 marzo 2020, n. 18, se eseguiti entro il 16 aprile 2020, senza il pagamento di sanzioni e interessi.

Disposizioni relative ai termini di consegna e di trasmissione telematica della Certificazione Unica 2020

Al fine di consentire ai sostituti d’imposta di avere più tempo a disposizione per l’effettuazione degli adempimenti fiscali, in conseguenza dei disagi derivanti dall’emergenza epidemiologica da COVID-19, e, nel contempo, di permettere ai cittadini e ai soggetti che prestano l’assistenza fiscale di essere in possesso delle informazioni necessarie per compilare la dichiarazione dei redditi, solo per l’anno 2020, la norma differisce al 30 aprile il termine entro il quale i sostituti d’imposta devono consegnare agli interessati le certificazioni uniche relative ai redditi di lavoro dipendente e assimilati e ai redditi di lavoro autonomo.

Proroga dei certificati

La norma proroga espressamente la validità dei certificati previsti dall’articolo 17-bis del d.lgs. 241 del 9 luglio 1997, in materia di appalti, emessi dall’Agenzia delle entrate. In particolare, la proroga si riferisce ai certificati emessi entro il 29 febbraio 2020 prorogandone la validità fino al 30 giugno 2020, al fine di evitare, in considerazione della situazione connessa all’emergenza epidemiologica da COVID-19, accessi da parte di contribuenti agli uffici dell’Agenzia.

Assistenza fiscale a distanza

La norma intende agevolare la tempestiva presentazione della dichiarazione mediante il modello 730 agevolando le modalità di rilascio della delega all’accesso alla dichiarazione precompilata e della relativa documentazione, fermo restando la regolarizzazione alla cessazione dello stato di emergenza.

Semplificazioni per il versamento dell’imposta di bollo sulle fatture elettroniche

La norma modifica l’articolo 17 del decreto-legge n. 124 del 2019 al fine di prevedere che, nel caso in cui l’ammontare dell’imposta dovuta per le fatture elettroniche emesse nel primo trimestre solare dell’anno sia di importo inferiore a 250 euro (ma l’importo complessivo dell’imposta dovuta per il primo e secondo trimestre è superiore a 250 euro), il versamento può essere effettuato nei termini previsti per il versamento dell’imposta relativa alle fatture emesse nel secondo trimestre dell’anno. Se, considerando anche l’imposta dovuta per le fatture emesse nel secondo trimestre dell’anno, l’importo complessivo da versare resta inferiore a 250 euro, il versamento dell’imposta relativa al primo e secondo trimestre dell’anno può essere effettuato nei termini previsti per il versamento dell’imposta dovuta in relazione alle fatture elettroniche emesse nel terzo trimestre dell’anno di riferimento. Restano ferme le ordinarie scadenze per i versamenti dell’imposta di bollo dovuta per le fatture elettroniche emesse nel terzo e quarto trimestre solare dell’anno.

Le altre misure per le imprese previste nel decreto liquidità

Fondo solidarietà mutui “prima casa”, cd. “Fondo Gasparrini”

La norma è finalizzata a chiarire che nell’ambito della nozione di lavoratori autonomi che hanno accesso al Fondo solidarietà mutui “prima casa”, cd. “Fondo Gasparrini”, secondo la disciplina transitoria di cui all’art. 54 del D.L. n. 18 del 2020, rientrano anche liberi professionisti titolari di partita iva attiva alla data del 23 febbraio 2020 e i lavoratori titolari di rapporti di collaborazione coordinata e continuativa attivi alla medesima data, iscritti alla Gestione separata.

Si prevede inoltre che benefici del fondo si applicano, per un periodo di nove mesi dall’entrata in vigore del presente decreto, anche ai mutui in ammortamento da meno di un anno.

Sottoscrizione contratti e comunicazioni in modo semplificato

La norma mira ad assicurare la continuità nell’erogazione dei servizi e nell’offerta dei prodotti alla clientela da parte di banche e intermediari finanziari nella situazione di emergenza epidemiologica, favorendo la conclusione di nuovi contratti attraverso modalità di scambio del consenso più agevoli rispetto alle formalità previste dall’ordinamento.

Tale disciplina opera, in particolare, nell’interesse della clientela al dettaglio, potenzialmente più esposta alle limitazioni imposte dalla crisi nell’accesso ai servizi bancari e finanziari, in quanto non sempre in possesso delle dotazioni e strumentazioni informatiche e telematiche necessarie alla conclusione del contratto a distanza.

Differimento dell’entrata in vigore del Codice della crisi d’impresa e dell’insolvenza

In questo quadro macroeconomico emergenziale si dispone il rinvio integrale al 1° settembre 2021 dell’entrata in vigore del decreto legislativo 12 gennaio 2019, relativo al Codice della crisi d’impresa e dell’insolvenza.

Disposizioni temporanee in materia di riduzione del capitale

Il provvedimento mira a evitare che la perdita del capitale, dovuta alla crisi da Covid-19 e verificatasi nel corso degli esercizi chiusi al 31 dicembre 2020, ponga gli amministratori di un numero elevatissimo di imprese nell’alternativa tra l’immediata messa in liquidazione, con perdita della prospettiva di continuità per imprese anche performanti, ed il rischio di esporsi alla responsabilità per gestione non conservativa ai sensi dell’articolo 2486 del codice civile. La sospensione degli obblighi previsti dal codice civile in tema di perdita del capitale sociale, per contro, tiene conto della necessità di fronteggiare le difficoltà dell’emergenza Covid-19 con una chiara rappresentazione della realtà, non deformata da una situazione contingente ed eccezionale. Resta invece ferma la previsione in tema di informativa ai soci, peraltro prevista, per la società per azioni, dall’art. 58 della Direttiva 1132/2017.

Disposizioni temporanee sui principi di redazione del bilancio

La norma mira a favorire la tempestiva approvazione dei bilanci delle imprese (in quanto anche nel contesto attuale tale approvazione mantiene un’essenziale funzione informativa), consentendo alle imprese di affrontare le difficoltà dell’emergenza Covid-19 con una chiara rappresentazione della realtà, operando una riclassificazione con riferimento alla situazione fisiologica precedente all’insorgere dell’emergenza medesima.

Disposizioni temporanee in materia di finanziamenti alle società

L’esigenza di incentivare i canali necessari per assicurare un adeguato rifinanziamento delle imprese rende opportuna la temporanea disattivazione dei meccanismi di postergazione dei finanziamenti effettuati dai soci o da chi esercita attività di direzione e coordinamento.

Disposizioni in materia di concordato preventivo e di accordi di ristrutturazione

La norma in esame prevede una serie di interventi inerenti le procedure di concordato preventivo o gli accordi di ristrutturazione, al fine di salvaguardare quelle procedure aventi concrete possibilità di successo prima della crisi epidemica.

Disposizioni temporanee in materia di ricorsi e richieste per la dichiarazione di fallimento e dello stato di insolvenza

Misura eccezionale e temporanea ma a valenza generale alla luce della estrema difficoltà, nella situazione attuale, di subordinare la riconducibilità o meno dello stato di insolvenza all’emergenza epidemiologica determinata dal diffondersi del COVID-19. Si è optato per una previsione generale di improcedibilità di tutte quelle tipologie di istanze che coinvolgono imprese di dimensioni anche grandi ma tali da non rientrare nell’ambito di applicazione del decreto legge 23 dicembre 2003, n. 347 (c.d. “Decreto Marzano”), mantenendo il blocco per un periodo limitato, scaduto il quale le istanze per dichiarazione dello stato di insolvenza potranno essere nuovamente presentate.

Sospensione dei termini di scadenza dei titoli di credito

L’articolato sostanzialmente estende a tutto il territorio nazionale – dal 9 marzo 2020 al 30 aprile 2020 – il contenuto dell’art. 10 comma 5 del decreto legge 2 marzo 2020 n. 9, che viene abrogato, fermi restando gli effetti prodotti nel periodo compreso tra il 22 febbraio 2020 e l’8 marzo 2020. Inoltre, le nuove disposizioni chiariscono, dandone una interpretazione autentica, il contenuto dell’articolo abrogato con specifico riferimento agli assegni bancari e postali, a beneficio di tutti gli attori coinvolti nell’utilizzo e nella gestione di tali titoli di credito (banche, Poste, pubblici ufficiali incaricati di elevare il protesto, traenti e beneficiari degli assegni).

Devi effettuare l'accesso per postare un commento.